こんにちは

フロートです

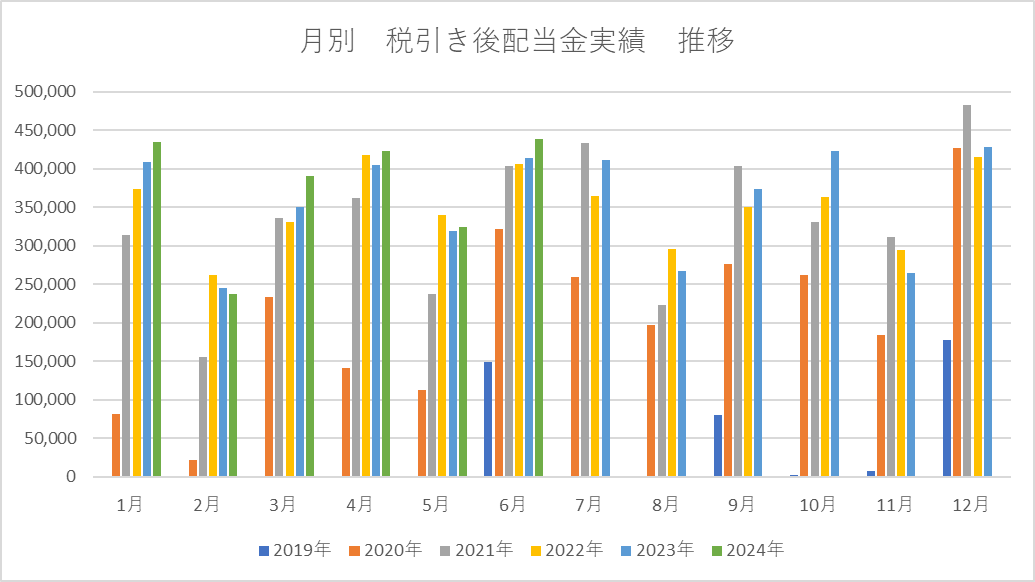

毎月恒例、獲得した配当金を発表します。

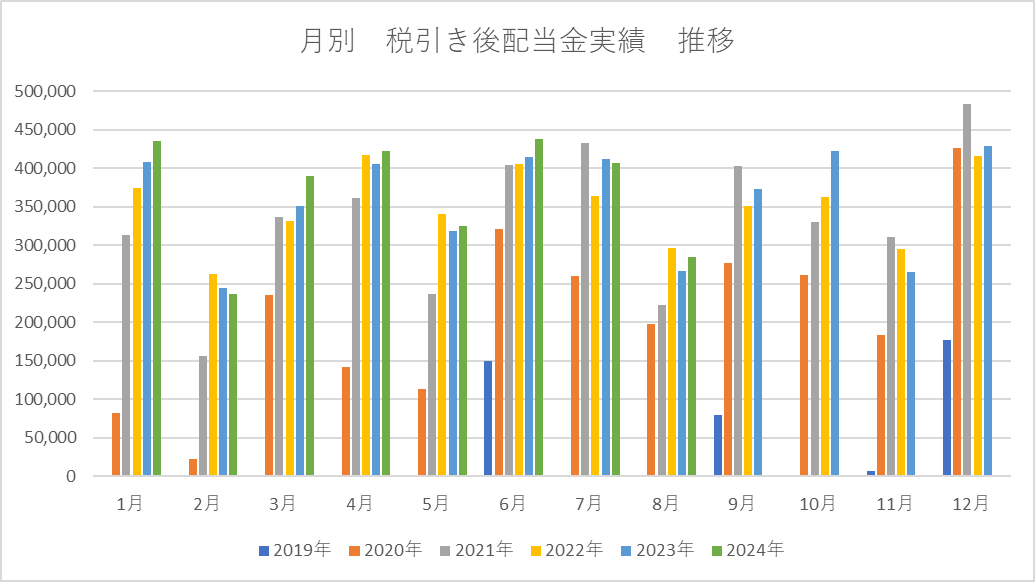

〈税引き後配当金※1ドル130円で計算〉

日 本 ¥42,139

米 国 ¥343,429

合計金額 ¥385,568

〈配当銘柄数〉

日 本 17銘柄

米 国 23銘柄

合 計 40銘柄 ←過去最多の配当銘柄数!

82銘柄 前月差+1

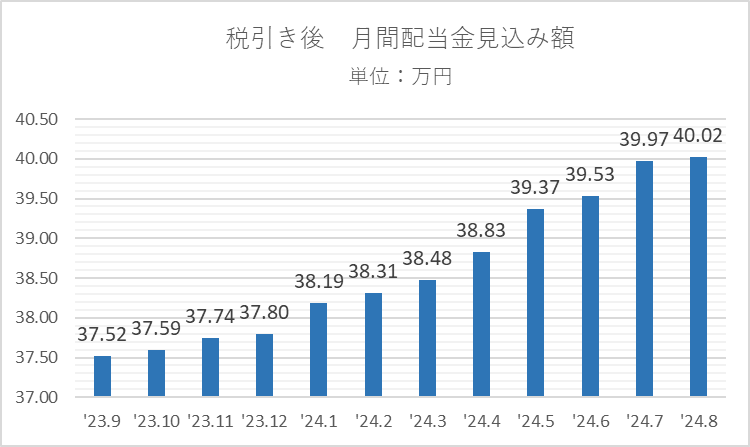

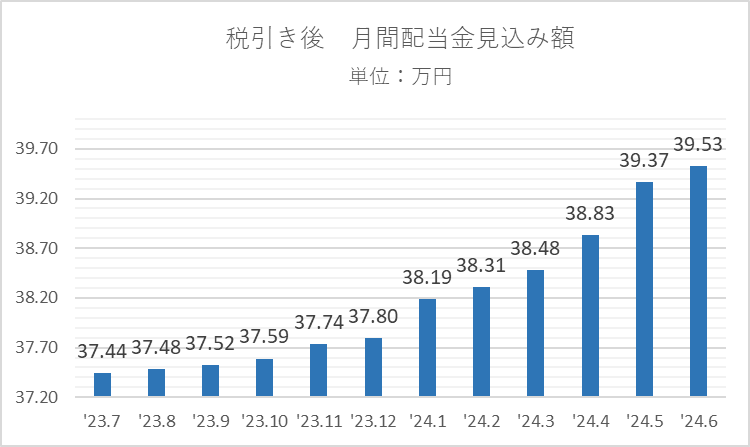

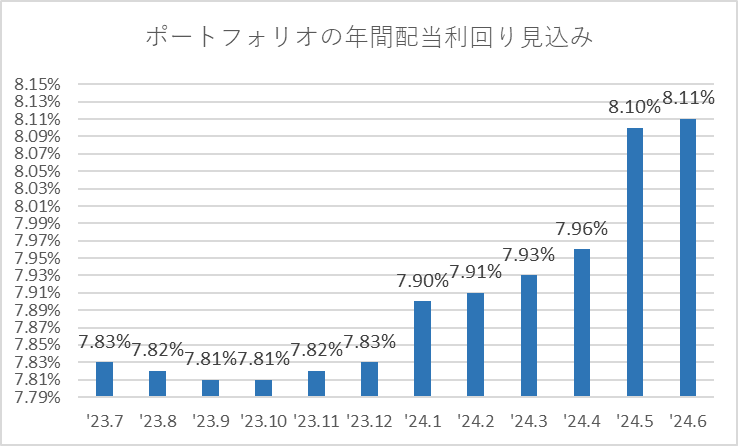

〈税引き後 月間配当金見込み額※130円/ドルで計算〉

前月差+0.14万円

前月差+0.14万円

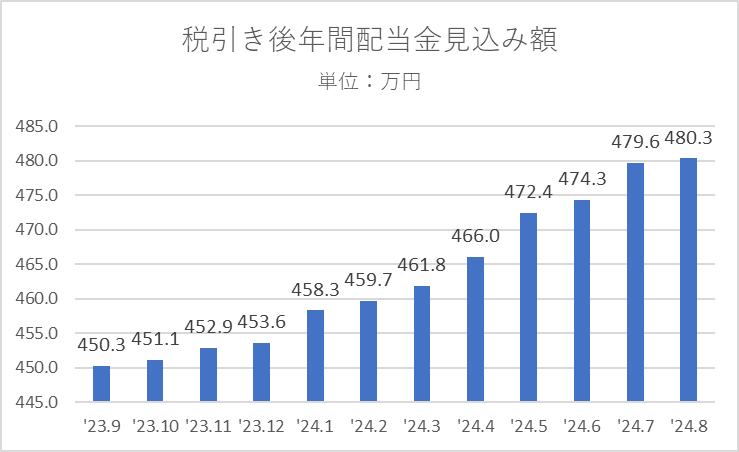

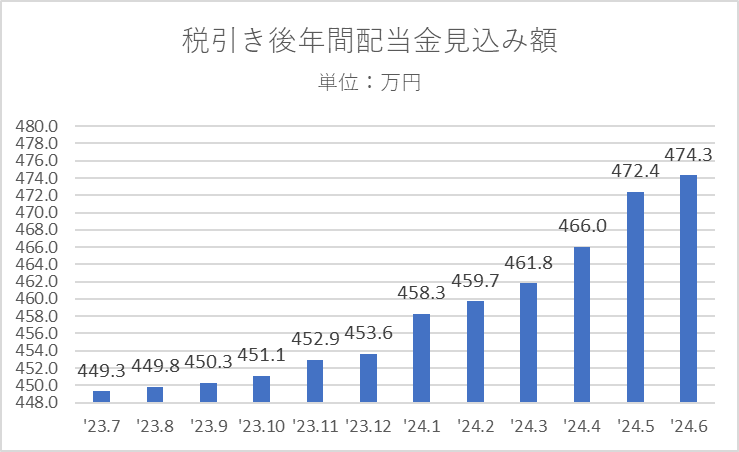

〈税引き後 年間配当金見込み額※130円/ドルで計算〉

前月差+1.7万円

前月差+1.7万円

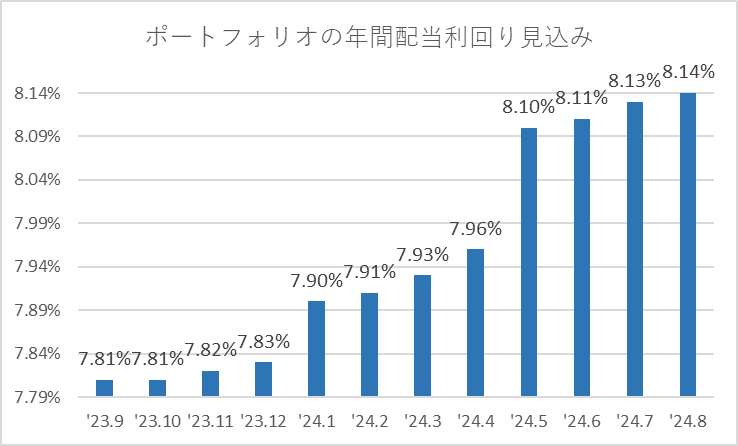

前月差±0ポイント

前月差±0ポイント

※’20.12月末時点7.14%

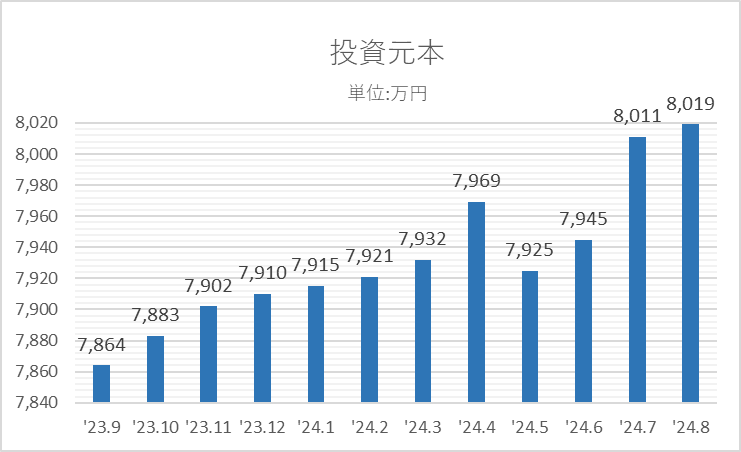

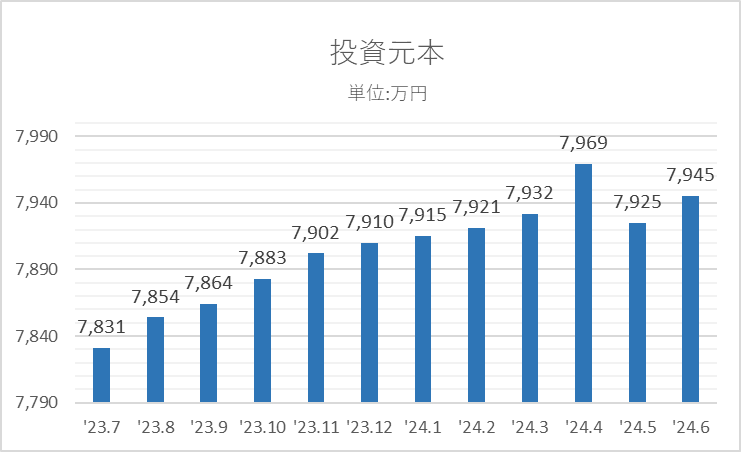

〈月末時点投資元本※130円/ドルで計算〉

前月差+2万円

前月差+2万円

〈配当金をもらい始めてからの金額推移※1ドル130円で計算〉

金額は税引き後。

2024年9月の税引後配当金¥385,568

2024年9月の税引後配当金¥385,568

前年同月の¥373,665 対比+¥11,903

〈2024年9月の振り返り〉

①増配コア銘柄(増配率)・・・なし

②減配コア銘柄(減配率)・・・なし

③全株売却銘柄・・・なし

④一部株売却銘柄・・・AOS・VFC

⑥主な買い増し銘柄・・・INPEX(1605)・宮地エンジニアリング(3431)

⑦9月末時点円相場143.5円/ドル。

⑧米国金利 0.5%上昇

⑨日本金利 変動なし

〈2024年10月の取り組み・予定・見込み〉

①配当金見込み額※1ドル130円で計算・・・米国株42.6万円・日本株1.0万円・合計 43.6万円(前年同月42.2万円)

②配当銘柄数・・・日本2・米国21・合計23

③増配銘柄(コア銘柄のみ記載)・・・FLIC・MO・NJR

④減配銘柄(コア銘柄のみ記載)・・・なし

〈年末時点税引後年間配当金見込み額※1ドル130円で計算〉

’24年 471万円→2024年5月達成!!

’25年 500万円

’27年 550万円

’29年 600万円

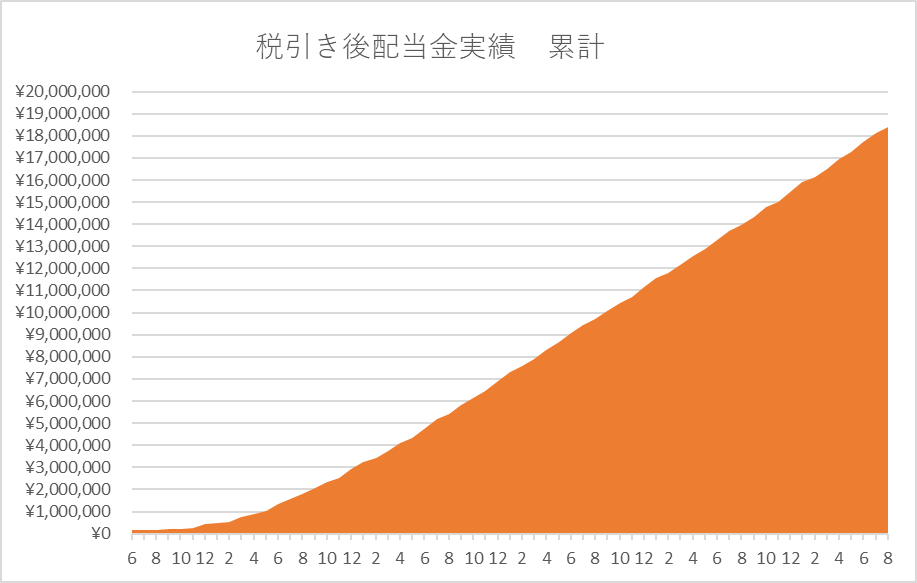

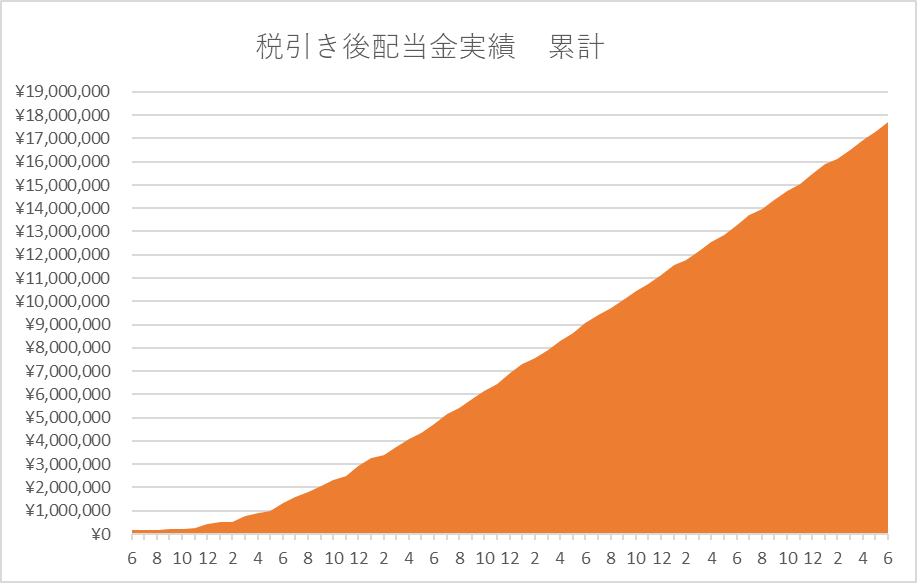

〈税引き後年間配当金実績 累計※130円/ドルで計算〉

2019年6月~2024年9月の累計です。

’24.9月累計1,880万円

’24.9月累計1,880万円

今年中に2,000万円を突破します。

〈月末時点株式評価額〉

※月末時点の為替レート143.5円で計算

投資元本 8,876万円

評価損益 +2,983万円

合 計 11,859万円

前月差は

投資元本 ▲142万円

評価損益 ▲199万円

合 計 ▲341万円

2023年12月末時点の評価額合計10,968万円だったので7か月で+891万円。

〈所 感〉

前月から3円程円高(前々月と比較すると6円程度円高)となったので、米国株の評価額が減少した影響で投資元本が減少。私が保有する日本株の株価評価低迷の影響で、米国株の評価が増加したにもかかわらず評価損益減少。

〈2024年9月末時点国別投資比率〉

米国株・・・86.5%

日本株・・・13.5%

米国と日本株の投資比率は50:50が目標

投資比率・・・コア銘柄 53.6%・サテライト銘柄 46.4%

配当比率・・・コア銘柄 41.5%・サテライト銘柄 58.7%

目標は

投資比率・・・コア銘柄 90%・サテライト銘柄 10%

配当比率・・・コア銘柄 70%・サテライト銘柄 30%

です

目標「2025年末時点の税引き後年間配当金見込み額500万円」

達成まで あと456日

それではまた

前月差+0.05万円

前月差+0.05万円 前月差+0.7万円

前月差+0.7万円 前月差+0.01ポイント

前月差+0.01ポイント 前月差+8万円

前月差+8万円 2024年8月の税引後配当金¥284,527

2024年8月の税引後配当金¥284,527 ’24.8月累計1,839万円

’24.8月累計1,839万円 前月差+0.44万円

前月差+0.44万円 前月差+5.3万円

前月差+5.3万円 前月差+0.01ポイント

前月差+0.01ポイント 前月差+66万円

前月差+66万円 2024年7月の税引後配当金¥406,485

2024年7月の税引後配当金¥406,485 ’24.7月累計1,810万円

’24.7月累計1,810万円 前月差+0.14万円

前月差+0.14万円 前月差+1.9万円

前月差+1.9万円 前月差+0.01ポイント

前月差+0.01ポイント 前月差+20万円

前月差+20万円 2024年6月の税引後配当金¥438,447

2024年6月の税引後配当金¥438,447 ’24.6月累計1,770万円

’24.6月累計1,770万円 前月差+0.54万円

前月差+0.54万円 前月差+6.4万円

前月差+6.4万円 前月差+0.14ポイント

前月差+0.14ポイント 前月差▲44万円

前月差▲44万円 2024年5月の税引後配当金¥316,684

2024年5月の税引後配当金¥316,684 ’24.5月累計1,776万円

’24.5月累計1,776万円